<li id="rnldf"></li>

21世紀創投研究院研究員 申俊涵

隨著政府投資基金發展步入“提質增效”的深水區,其管理模式正加速向市場化、專業化演進。

地方政府所青睞的基金管理人類型正走向多元化。2024年,我們觀察到券商私募子公司一度成為香餑餑,中金資本、海通開元、國泰君安創新投資、財通資本等券商系力量均發力區域母基金業務,與地方政府的合作愈加密切。

2025年,在政策指引下,銀行系AIC(金融資產投資公司)正加速涌入股權投資市場,成為跟政府投資基金、地方國資合作的常客。同時,產業背景CVC團隊也成為地方政府的座上賓。

具體到對子基金的管理層面,市場化舉措在不斷被推出,這也讓我們更加清晰看到,政府投資基金扮演耐心資本、大膽資本的角色。比如,多地對子基金的返投比例不斷降低,返投認定范圍進一步寬松;存量和增量政府投資基金的存續期限都得到延長;盡職免責機制不斷完善,基金的容虧率不斷提升,甚至多個地方提出單個項目的容虧比例可以達到100%。

同時,2025年對政府投資基金的管理費形成較多討論。“1號文”明確了政府投資基金的管理費標準,一般應以實繳出資或實際投資金額為計費基礎。2025年,多地出臺政府投資基金新規,也對管理費作出最新規定。總體來看,管理費趨向精細與規范,基金成本管控更加市場化。

母基金研究中心報告指出,管理費機制的持續收緊正推動中小GP向“輕資產、重績效”的方向轉型。通過壓降成本、優化結構、靈活用人以及聚焦核心投資能力,這些機構在行業競爭和市場調整中尋求生存與發展,力圖在更為嚴苛的管理與市場環境中找到新的平衡點。

牽手AIC、CVC,基金管理人圖譜擴容

當政府投資基金邁入高質量發展階段,其所青睞的基金管理人圖譜也在擴容。除了市場化VC/PE投資機構,券商私募子、AIC、CVC等多元主體正成為地方政府的緊密合作伙伴,這將利于政府投資基金追求綜合金融支持與產業生態的深度構建。

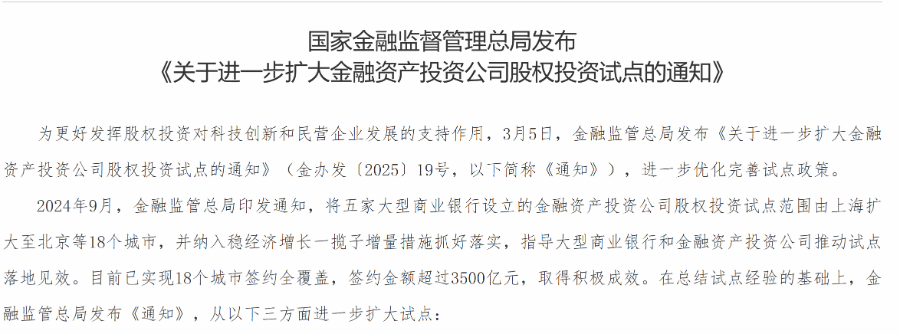

AIC的大舉入場與政策支持有著緊密聯系。2024年9月,金融監管總局將金融資產投資公司股權投資試點范圍由上海擴大至北京等18個城市。2025年3月,國家金監總局發布《關于進一步擴大金融資產投資公司股權投資試點的通知》,稱“支持符合條件的商業銀行發起設立金融資產投資公司”。

由此,銀行系AIC(金融資產投資公司)正加速涌入股權投資市場,成為跟政府投資基金、地方國資合作的常客。

比如,2025年10月,深圳市建源政興股權投資基金正式揭牌,該基金由建信金融資產投資有限公司、深圳市海洋投資公司、深圳市引導基金、福田區引導基金共同發起設立,AIC母基金規模70億元,后續擬設立的子基金放大規模為200億元。這成為繼建信領航戰略性新興產業發展基金后,福田區與中國建設銀行聯合設立的第二支股權投資基金。

2025年11月,湖北中瀛長江扶搖壹號股權投資合伙企業(有限合伙)完成工商注冊。該基金目標規模100億元,首期認繳規模10億元,由長江產業集團聯合中國銀行、湖北省投資引導基金、武漢市江夏區共同發起設立。

分析來看,銀行系機構能提供長期穩定的耐心資本,與地方政府追求長期產業發展的目標高度契合。但值得注意的是,地方政府有招商引資、投資科創項目、促進產業升級的訴求,AIC機構希望投資穩健、嚴格風控,并且能夠撬動更多的業務合作。雙方需要不斷磨合各自的訴求、選項目的標準,這是銀行AIC基金落地面臨的核心挑戰。

CVC勢力的崛起更多源于市場化的推動。CVC背后的產業公司,自身就有明確的產能擴張和供應鏈需求。與它們合作設立基金,相當于將地方的招商引資與企業的業務發展深度綁定,這或許比市場化VC/PE機構單純為完成返投任務而拉項目落地的方式更順暢、更可持續。

同時,CVC在募資、投資、投后管理和退出方面都具有顯著優勢。在募資端,依托產業公司的背景,CVC能夠得到充裕的資金支持;在投資端,由于跟產業公司密切相關,CVC的投資策略也會更加明確。并且借助產業公司在細分領域的業務布局,CVC往往能夠更早地發現項目;投資之后,產業公司的業務資源能夠為被投企業帶來賦能;在退出端,CVC所依托的產業公司,也可能會是并購標的的合適買方。

由此我們看到,2025年政府投資基金、地方國資與CVC合作的案例持續增多。比如,2025年3月,昌發展集團戰略布局寧德時代CVC溥泉資本設立的碳中和基金,產業基金總規模84.28億元;4月,追覓科技旗下機構天空工場創投基金宣布紹興百億產業基金首期募集完成,該基金將重點布局機器人、人工智能、高端裝備制造及追覓生態鏈相關產業。

多地提出容虧100%,探索“大膽資本”邊界

21世紀創投研究院梳理各地政府投資基金遴選辦法發現,近年來政府投資基金逐漸走向市場化,典型措施包括提高基金出資、下調返投比例和加大獎勵、讓利的力度等,力求實現政府引導、市場化運作和專業化管理的有機統一。

在返投方面,“1號文”提出“不以招商引資為目的設立政府投資基金”“鼓勵降低或取消返投比例”。事實上,政府投資基金的返投比例呈持續降低態勢。

投中嘉川CVSource數據顯示,政府引導基金平均返投倍數要求在2017年達到峰值,達2.6倍,此后呈現逐步下降態勢,2024年已降至1.31倍。2025年,1倍返投開始變多,甚至還有地區的基金將返投比例降至1倍以下。

除了返投比例的硬性要求,返投認定也變得更加寬松。青海省高質量發展政府投資基金2025年市場化子基金申報指南(第二輪)顯示,單支子基金對青海省內的返投按照寬口徑、多樣化的原則認定,根據返投涉及的企業的資質、行業、退出方式、對地區經濟發展具有重大貢獻或示范效應程度等,可加計返投認定金額。

在基金存續期方面,存量和增量政府投資基金的存續期限都得到延長,持續發揮耐心資本的作用。母基金研究中心數據顯示,2025年上半年,北京、上海、江蘇、廣東等地新設引導基金大多存續期在12年以上,部分達到15-20年。

在盡職免責方面,2024年以來,國家層面的盡職免責相關政策持續加碼。2024年6月發布的“創投17條”提出,優化政府出資的創業投資基金管理,改革完善基金考核、容錯免責機制,健全績效評價制度。

2025年1月,“1號文”也指出,建立健全容錯機制。遵循基金投資運作規律,容忍正常投資風險,優化全鏈條、全生命周期考核評價體系,不簡單以單個項目或單一年度盈虧作為考核依據。營造鼓勵創新、寬容失敗的良好氛圍,鼓勵建立以盡職合規責任豁免為核心的容錯機制,完善免責認定標準和流程。

隨后,各省、市、區的盡職免責政策不斷優化,為政府投資基金和國資帶來寬松的政策環境。尤其值得注意的是,基金的容虧率不斷提升,廣州開發區(黃埔區)、武漢市、深圳福田區、陜西省等地均有相關文件指出,單個項目最高允許100%虧損。

2025年12月,四川省印發《促進全社會加大研發投入工作方案》提出,優化國有創新投資基金考核機制,政府引導基金和國資基金投資損失容忍率最高60%,對于投資種子期企業或未來產業的基金可進一步提高到80%,單個企業(項目)最高允許100%虧損。

對于多地提出容虧100%的現象,股權投資領域專家、中國人民大學財政金融學院副教授胡波告訴21世紀創投研究院,確實需要容錯機制,但不應該過度強調容虧比例。政府和國資基金需要追求政策目標和功能目標,但也需要追求商業可持續。

另外,有些地方政府規定,只要實際虧損在設定的虧損率范圍內,就不啟動追責程序。這樣簡單的容虧免責并不合理,可能會發出錯誤的信號,存在一定的廉政風險和操作風險。“我們應該強調的是落實盡職合規免責,只要基金管理人的操作是盡職合規的,不論最終基金虧損率達到多少,都應該是免責的,這樣才能充分調動大家的積極性。”胡波說。

同時值得注意的是,盡職免責制度的落地仍存在“最后一公里”難題。目前多地已經形成盡職免責的政策框架,但制度是否有效不僅僅是由業務部門判定,還有審計、紀檢部門以及上級主管部門參與其中。如果審計、紀檢部門和上級主管部門對行業的特點不夠了解,需要基金管理人不斷進行溝通、統一認知。許多基金管理人還是會面臨詢問、追責的情況,并進行相應的整改,這仍對國資創投的投資積極性帶來一定影響。

投中研究院院長劉璟琨告訴21世紀創投研究院,想解決“最后一公里”落地難題,需要加快出臺可操作、可量化的實施細則,建立覆蓋審計、紀檢等多部門的盡職免責協調機制。